Il meglio di IFN

Arance, patate e mele: il discount batte il supermercato sull’acquisto programmato (ma non solo)

Alla week 11 facciamo un punto sulle categorie in cui il canale eccelle sul peso imposto

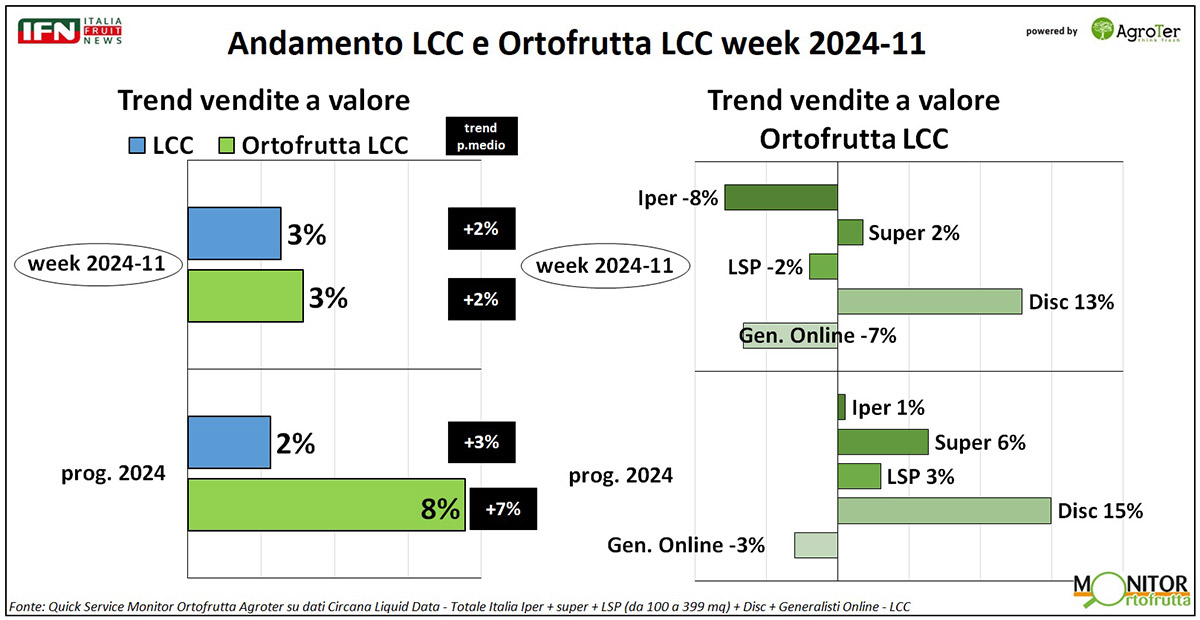

Nell’undicesima settimana del 2024, Lcc e ortofrutta a peso imposto hanno trend a valore e inflazione simili. La differenza, però, si osserva a livello di canale, dove il discount primeggia ancora una volta, soprattutto in termini di volumi.

Per questo motivo, questa settimana, ci siamo concentrati sulle aree di eccellenza del discount, rispetto alla Gdo in generale. Chi incide di più sono le categorie ad acquisto più programmato e ad alta rotazione ma, anche sull’acquisto d’impulso, il discount sta colmando il gap.

Arrivati alla week 11, ci si avvicina a fine marzo e alle settimane di Pasqua in cui, si spera, ci sarà una ulteriore ripresa delle vendite.

Nella settimana analizzata, il Largo Consumo Confezionato (Lcc) cresce del 3% a valore, così come l’ortofrutta a peso imposto. Stessa crescita, limitata rispetto ai mesi precedenti, si registra nei prezzi medi in entrambi i perimetri (+2%), attestando il forte rallentamento dell’inflazione del reparto (+7% da inizio anno per l’ortofrutta Lcc).

Clicca qui per ingrandire la slide

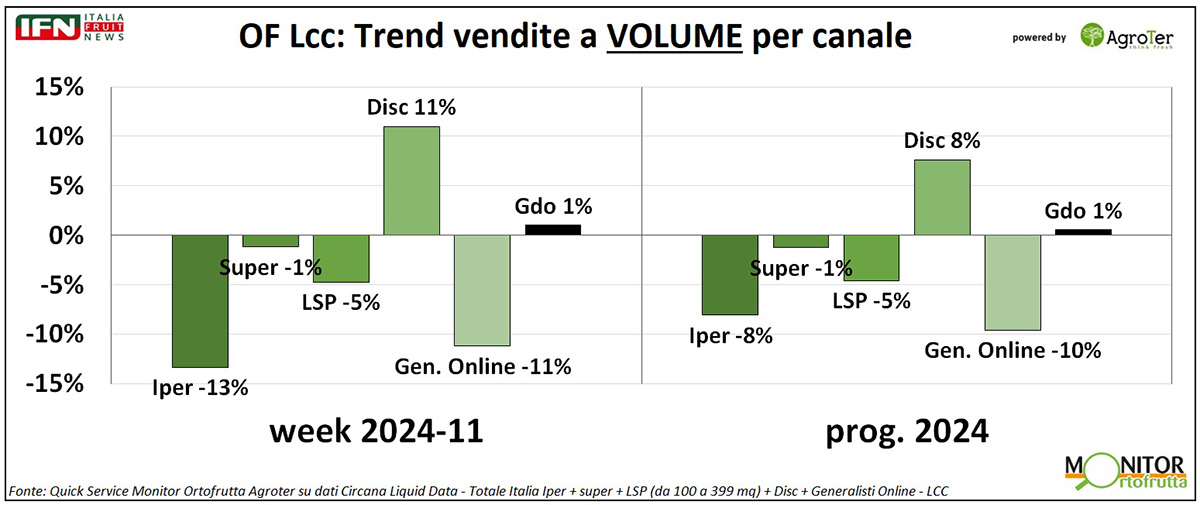

A livello di canali, solo il supermercato (+2%) e, soprattutto, il discount (+13%) aumentano le vendite a valore rispetto all’anno precedente, mentre a volume solamente il secondo cresce, e lo fa a doppia cifra (+11%). Nel resto dei canali fisici, il supermercato flette leggermente (-1%), il libero servizio perde qualcosa di più (-5%), mentre l’ipermercato conferma la crisi da inizio anno (-13% nella week 11, -8% nel progressivo).

Pare avvalorata, quindi, la performance in controtendenza del discount rispetto al resto della Gdo, ragione per cui - questa settimana – ci focalizziamo su quelle categorie che, più di altre, sono aree di eccellenza del discount rispetto al resto dei canali.

Clicca qui per ingrandire la slide

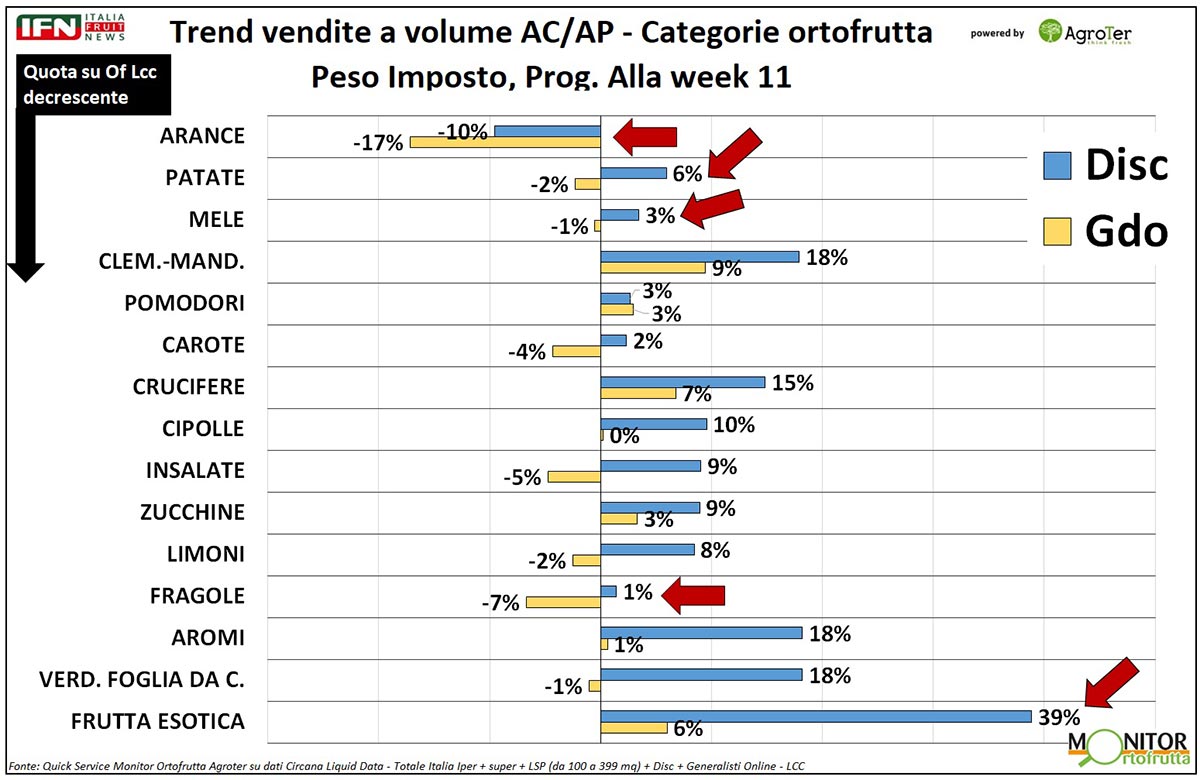

L’analisi si concentra sull’ortofrutta Lcc e, in particolare, su quei prodotti con il peso maggiore relativamente al peso fisso e con una performance nettamente migliore nei discount rispetto alla Gdo.

Dal grafico sottostante è chiaro ed evidente come i prodotti ad acquisto più programmato e ad alta rotazione siano quello che, più di altri, guidano la crescita del discount, in contrapposizione a una flessione della Gdo in generale: arance, patate e mele - insieme - incidono per circa un terzo dei volumi venduti di ortofrutta a peso imposto. Per queste tre categorie, il discount stacca la Gdo di diversi punti percentuali: +7 punti nelle arance, comunque in decremento anche nei discount (-10%, -17% Gdo), +8 punti nelle patate (+6% nel discount e -2% nella Gdo) e +4 punti nelle mele (+3%, -1%).

Poi, scendendo nel ranking ordinato per quota sull’ortofrutta a peso imposto, troviamo diverse altre categorie in cui questo canale eccelle come crescita a volume (clementine, pomodori e carote, per fare alcune esempi). Arrivando verso la fine ne troviamo, in particolare, due più legate a un acquisto d’impulso. Parliamo di fragole e frutta esotica. In entrambi i casi i volumi sono limitati rispetto ai primi posti del ranking, ma l’euro-chilo elevato ne fa categorie determinanti sul risultato economico del reparto, per le fragole parliamo di una delle principali in questo periodo.

Nelle fragole, i trend a volume sono leggermente positivi nel discount da inizio anno (+1%), ma la Gdo è in forte perdita (-7%), quindi il distacco si attesta a +8 punti. Nella frutta esotica il delta in punti percentuali è enorme (+33): sembra intravedere un cambio di scelte commerciali da parte dei discount, poiché la crescita è del +39% (sintomo anche di una probabile conversione di referenze dal peso variabile al peso imposto), quando la Gdo cresce in modo molto più limitato (+6%).

Clicca qui per ingrandire la slide

Quick Service è il servizio “espresso” del Monitor Ortofrutta di Agroter sull’analisi settimanale delle vendite di ortofrutta, per dare agli operatori il polso di un mercato di difficile interpretazione con gli strumenti classici.

Il servizio prevede:

• Trend delle vendite settimanali del Largo Consumo Confezionato (LCC) e i suoi reparti, per tutti i canali della Gdo

• Trend delle vendite settimanali e mensili del reparto ortofrutta (compreso il peso variabile)

• Overview mercati ortofrutticoli

Per maggiori informazioni sul servizio Alfonso Bendi – Research & Consulting Director Agroter alfonso@agroter.net (gc)

.gif)